Guia Fiscal da Madeira 2024

Guia Fiscal da Madeira 2024

1. INTRODUÇÃO

No contexto da aprovação da Proposta de Lei do Orçamento do Estado para 2024 surgiram, em sede de apreciação na especialidade, propostas de alteração no sentido da prorrogação do regime de incentivo fiscal vigente na designada Zona Franca da Madeira. A proposta de alteração apresentada pelo Grupo Parlamentar do Partido Socialista foi a proposta que mereceu vencimento, nessa sede, constando a mesma da Lei do Orçamento de Estado para 2024, a qual foi publicada no passado dia 29 de novembro de 2023 (Lei n.º 82/2023, de 29 de dezembro).

Assim, o prazo para a emissão de novas licenças para operar na Zona Franca da Madeira foi prorrogado até 31 de dezembro de 2024, mais tendo, ainda, sido prolongada, também por mais um ano, até 2028, a produção de efeitos do regime.

2. O CONTEXTO GEROGRÁFICO

A Madeira é um arquipélago português que faz parte da União Europeia, tendo-lhe sido, no Direito europeu, conferido o estatuto de região ultraperiférica.

Atendendo a esse contexto de região ultraperiférica, existe um quadro legal europeu específico que prevê a possibilidade de criação, pelo legislador nacional relevante, de medidas especiais destinadas a compensar o acréscimo de custos de contexto do desenvolvimento de uma atividade económica na Região Autónoma da Madeira, além de propiciadoras de investimento, em especial investimento estrangeiro.

3. O CENTRO INTERNACIONAL DE NEGÓCIOS DA MADEIRA

O Centro Internacional de Negócios da Madeira (CINM), a que corresponde a Zona Franca da Região Autónoma da Madeira, foi criado nos anos 80 com o intuito de atrair investimento internacional, por forma a potenciar o desenvolvimento social e económico daquela Região.

O CINM apresenta um conjunto de incentivos, predominantemente de índole fiscal, que pretendem, designadamente:

- modernizar, diversificar e internacionalizar a estrutura produtiva, quer de bens quer de serviços, da Madeira; e,

- permitir às empresas estabelecidas nesta Região compensar, e ultrapas¬sar, ineficiências e desvantagens de carácter estrutural que advêm do estatuto ultraperiférico da Região.

Na sua génese, o regime surgiu como um programa de Auxílios de Estado destinado ao desenvolvimento regional, integralmente autorizado pela União Europeia.

Relativamente a outros congéneres, europeus e mundiais, o CINM destaca-se, ainda hoje, pela diversidade das atividades que podem ser desenvolvidas no seu âmbito, abrangendo operações de natureza industrial, comercial, marítima e de serviços, proporcionando aos investidores, nacionais e internacionais, uma multiplicidade de vantagens e sinergias.

O CINM concede uma ampla lista de benefícios fiscais a empresas registadas e abrangidas por este regime e, bem assim, aos seus acionistas. Essas empresas podem beneficiar de uma taxa de imposto sobre o rendimento das pessoas coletivas (IRC) de 5%, além de outros benefícios fiscais.

Os atuais benefícios previstos pelo regime (o regime IV) aplicam-se a entidades que foram registadas no CINM desde 1 de janeiro de 2015, sendo aplicáveis a entidades que venham a ser registadas até 31 de dezembro de 2024 e são aplicáveis até ao final de 2028.

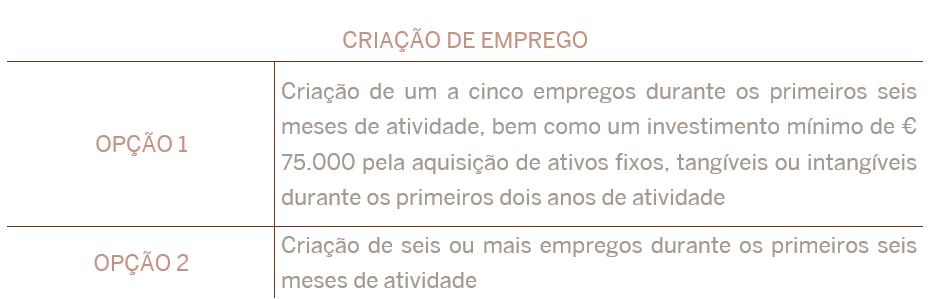

REQUISITOS MÍNIMOS

Por forma a beneficiarem do referido regime de incentivo fiscal, as empresas licenciadas no CINM deverão cumprir um dos seguintes requisitos:

Na sequência de Decisão da Comissão Europeia, a respeito da compatibilidade do Regime III com o Direito europeu, a legislação aplicável ao Regime IV foi alterada no sentido de, agora, expressamente se preverem novos critérios relativos aos postos de trabalho criados na região, designadamente:

- o número de postos de trabalho é determinado por referência ao número de pessoas que aufiram rendimentos de trabalho dependente, pagos ou colocados à disposição pela entidade licenciada, desde que residam, para efeitos fiscais, na Região Autónoma da Madeira ou, não residindo, nela exerçam a sua atividade ou sejam trabalhadores ou tripulantes de navios ou embarcações de recreio registados no Registo Internacional de Navios da Madeira (MAR);

- os trabalhadores a tempo indeterminado, parcial ou intermitente são considerados em medida proporcional ao praticado a tempo inteiro numa situação comparável, medido em número de unidades de trabalho ano (UTA).

Neste contexto, encontram-se excluídos do cômputo do número de postos de trabalho:

- os trabalhadores cedidos por empresas de trabalho temporário, no que respeita às respetivas entidades utilizadoras;

- os trabalhadores em regime de cedência ocasional, no que respeita à entidade cessionária;

- os trabalhadores em regime de pluralidade de empregadores, quando o empregador que representa os demais no âmbito da relação de trabalho não se encontre licenciado na Zona Franca da Madeira.

As alterações ao regime da Zona Franca da Madeira foram, ainda, no sentido de se procurar especificar que se consideram gerados, suportados ou realizados na Região Autónoma da Madeira, os rendimentos e ganhos, bem como os gastos e perdas, imputáveis à atividade realizada pela entidade licenciada através de uma estrutura empresarial adequada localizada na Região Autónoma da Madeira.

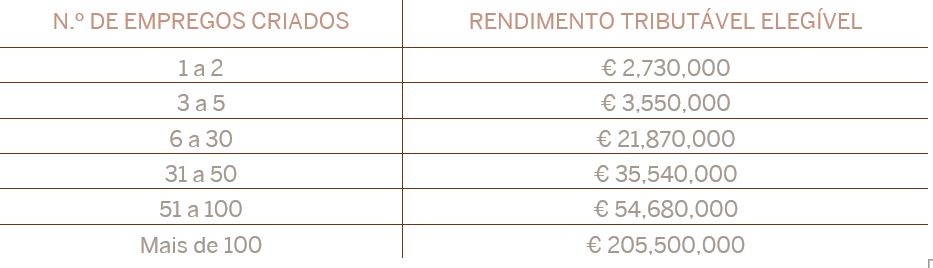

RENDIMENTO TRIBUTÁVEL ELEGÍVEL

Por outro lado, no âmbito deste regime, as empresas ficam sujeitas à limitação do benefício a conceder, através da aplicação de plafonds máximos à matéria coletável sujeita ao incentivo fiscal, determinados em função do número de postos de trabalho criados, nos seguintes termos:

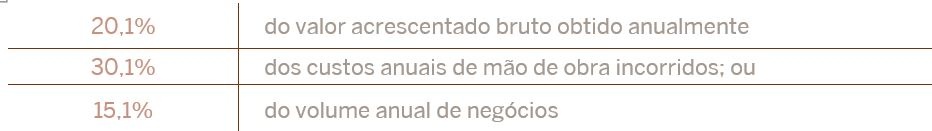

LIMITE ANUAL

Acrescente-se, ainda, que o incentivo fiscal concedido fica sujeito a um dos limites máximos anuais de intensidade:

ZONA FRANCA INDUSTRIAL

O Regime da Zona Franca da Madeira prevê, ainda, um incentivo adicional para entidades que se estabelecem na designada “Zona Franca Industrial”. Assim, além do regime de taxa reduzida de IRC já referido, as empresas industriais estabelecidas na Zona Franca Industrial podem beneficiar, igualmente, de uma dedução de 50% da matéria tributável, desde que satisfaçam, pelo menos, duas das seguintes condições:

- contribuam para a modernização da economia regional, através da inovação tecnológica de produtos e de processos de fabrico ou de modelos de negócio;

- contribuam para a diversificação da economia regional, através do exercício de novas atividades de elevado valor acrescentado;

- promovam a contratação de recursos humanos altamente qualificados;

- contribuam para a melhoria das condições ambientais; e

- criem, pelo menos, 15 postos de trabalho, os quais devem ser mantidos por um período mínimo de cinco anos.

Importa referir que determinadas atividades estão expressamente excluídas do presente regime — entre estas, destacam-se as entidades que operam atividades intragrupo, especialmente nas áreas das sedes sociais e consultoria para negócios e gestão, assim como as do setor financeiro e de seguros. Adicionalmente, estão excluídos os setores siderúrgico, das fibras sintéticas, carvão e construção naval, bem como os da agricultura, silvicultura, pesca, aquicultura e indústria extrativa. Importante também notar a exclusão das empresas em dificuldade financeira e entidades sujeitas a injunção de recuperação por auxílios ilegais.

Esta informação é crucial para a adequada orientação fiscal e estratégica.

No que respeita às entidades licenciadas na Zona Franca Industrial, note-se que as mercadorias que se encontrem na Zona Franca são consideradas como não estando no território aduaneiro para efeito da aplicação de direitos aduaneiros, de restrições quantitativas e de demais imposições ou medidas de efeito equivalente, sem prejuízo da aplicação de disposições que venham a ser tomadas em casos excecionais. O mesmo sucede para efeitos de IVA, beneficiando de suspensão do pagamento do imposto.

OUTROS BENEFÍCIOS FISCAIS

Adicionalmente, as empresas licenciadas no CINM beneficiam de uma isenção de 80% em Imposto do Selo sobre documentos, contratos e outros atos que requeiram registo público, desde que realizados com entidades não residentes em Portugal ou licenciadas no CINM.

Da mesma forma, as sociedades licenciadas no CINM beneficiam de uma isenção de 80% de Imposto Municipal sobre Imóveis (IMI) e Imposto Municipal sobre a Transmissão de Imóveis (IMT), respetivamente imposto sobre imóveis e sobre transações onerosas de imóveis, devido pelas aquisições de bens imóveis destinados à sua instalação, assim como de outras taxas e impostos locais.

Adicionalmente, fazendo a Madeira e o CINM parte do ordenamento jurídico português, não obstante alguma autonomia regional, as empresas registadas no CINM podem beneficiar da ampla rede de Convenções de Dupla Tributação celebradas por Portugal, bem como da aplicação das diretivas da União Europeia, oferecendo uma grande vantagem competitiva sobre outros mercados internacionais.

Importa, ainda, referir que foi consagrada uma norma expressa no sentido de clarificar que as entidades licenciadas na Zona Franca da Madeira, ficam sujeitas ao pagamento especial por conta de IRC e às tributações autónomas apenas na proporção da taxa de IRC aplicável, excetuando-se:

- as tributações autónomas referentes a despesas não documentadas;

- as tributações autónomas referentes a despesas correspondentes a importâncias pagas ou devidas, a qualquer título, a pessoas singulares ou coletivas residentes fora do território português e aí submetidas a um regime fiscal claramente mais favorável, salvo se o sujeito passivo puder provar que correspondem a operações efetivamente realizadas e não têm um carácter anormal ou um montante exagerado.

ISENÇÃO DE DIVIDENDOS E JUROS PAGOS A NÃO RESIDENTES

Neste âmbito, é também consagrado um regime de isenção de IRS ou IRC até 31 de Dezembro de 2028 para os sócios ou acionistas das entidades licenciadas para operar no âmbito da Zona Franca da Madeira que não sejam residentes em território português (não se incluindo, aqui, os sócios das entidades licenciadas a operar na zona franca industrial, ou que prossigam a atividade de transportes marítimos ou aéreos, e bem assim, os sócios ou acionistas domiciliados em países, territórios ou regiões com regimes de tributação privilegiada) relativamente aos seguintes rendimentos:

- lucros colocados à sua disposição por essas sociedades, incluindo a amortização de partes sociais sem redução e capital, na proporção dos resultados que beneficiem da aplicação da taxa reduzida e, mesmo que não beneficiem, resultem de rendimentos obtidos fora do território português, com exceção de operações realizadas com entidades domiciliadas em países, territórios ou regiões com regimes de tributação privilegiada; e

- juros e outras formas de remunera¬ção de suprimentos, abonos ou adiantamentos de capital por si feitos à sociedade ou devidos pelo facto de não levantarem os lucros ou remunerações colocadas à sua disposição.

ADESÃO AO CINM

É permitida a instalação no CINM de todos os tipos de sociedades previstos na legislação comercial. O pedido de licença para a instalação e o funcionamento de sociedades de serviços é da competência do Secretário Regional, após instrução do processo e parecer da concessionária (Sociedade de Desenvolvimento da Madeira) e da Autoridade Tributária e Assuntos Fiscais da Região Autónoma da Madeira.

A licença pode ser solicitada por uma empresa já existente, em Portugal ou no estrangeiro (sucursal), ou por uma empresa a ser constituída. Neste último caso, a sua constituição estará sujeita aos mesmos requisitos e procedimentos aplicáveis a qualquer outra sociedade portuguesa.

Em caso de deferimento, a licença considera-se concedida a favor da sociedade ou da sucursal quando o requerente comprovar a constituição e registo daquela.

Com o intuito de acelerar este procedimento, foram criados um Cartório e Notariado privativos da Zona Franca da Madeira, cujos atos praticados se encontram isentos de qualquer taxa ou emolumento.

As Sociedades localizadas no CINM encontram-se, por sua vez, sujeitas ao pagamento de uma taxa de instalação e de funcionamento, as quais, de acordo com a informação disponibilizada pela SDM, correspondem às seguintes:

- as Sociedades de Serviços Internacionais estão sujeitas a uma taxa de instalação de € 1.000 e a uma taxa anual de funcionamento de € 1.800; e

- as Sociedades SGPS (holding puras) estão sujeitas a uma taxa de instalação de € 1.000 e a uma taxa anual de funcionamento de € 1.800 para o 1.º ano e de € 1.800 nos restantes, acrescendo 0,5% sobre o lucro do ano anterior (estando isento o 1.º milhão de euros). A taxa anual estará limitada a um teto máximo de € 30.000.

A necessidade de aderir aos requisitos de substância económica aplicáveis foi reforçada pela Decisão da Comissão Europeia. Especificamente, a Comissão Europeia questionou a conformidade do regime com os seguintes pontos:

- os lucros da empresa que beneficiaram de uma redução de imposto tiveram, exclusivamente, origem em atividades desenvolvidas na Madeira;

- as empresas beneficiárias criaram e mantiveram empregos na Madeira, apurados em unidades de trabalho anual.

Na verdade, tal não afeta negativamente a existência do regime fiscal especial da Zona Franca da Madeira, antes sublinhando a sua importância numa perspetiva de saudável concorrência fiscal internacional.

Com efeito, importa salientar que o regime do CINM passou a estar integrado, a partir de 2017, no âmbito do Regulamento Geral de Isenção por Categoria (RGIC). Tal significa que é enquadrável como uma categoria específica de auxílio estatal que é compatível com o Tratado sobre o Funcionamento da União Europeia, desde que satisfaça determinadas condições. Por conseguinte, não é necessário o requisito de notificação prévia à Comissão Europeia, e de aprovação por parte desta, a Portugal para estabelecer o regime da Zona Franca da Madeira, apenas tendo de informar a Comissão Europeia a posteriori.

4. O CÓDIGO FISCAL DO INVESTIMENTO DA MADEIRA

Os benefícios fiscais contratuais adicionais foram estabelecidos no Código Fiscal do Investimentos da Madeira com o objetivo de fortalecer os negócios regionais e garantir a recuperação de uma boa dinâmica de mercado. Isso é efetuado pela introdução de incentivos ao investimento e à capitalização, além de direcionar o apoio a investimentos, particularmente em áreas como mineração industrial, manufatura, turismo, atividades e serviços de informática, pesquisa e alta tecnologia, meio ambiente, energia e telecomunicações e projetos de IT.

O Código Fiscal do Investimento da Madeira engloba quatro regimes especiais (sendo que conforme será detalhado adiante, o benefício fiscal referente ao investimento produtivo apenas é aplicável a projetos de investimento realizados até 31 de dezembro de 2027).

INVESTIMENTO PRODUTIVO

Os projetos de investimento, realizados até 31 de dezembro de 2027, por um período de dez anos, cujas aplicações relevantes sejam de montante igual ou superior a 750 mil euros, na ilha da Madeira, e 250 mil euros, no caso de empreendimentos no Porto Santo.

Tais benefícios incluem um crédito de imposto, num valor entre 25% a 40%, das aplicações relevantes, assim como isenções e reduções da taxa de IMI ou de IMT e isenção de imposto de selo.

O enquadramento e a manutenção do regime encontram-se sujeitos a várias condições objetivas e subjetivas e a certas obrigações contínuas.

APOIO AO INVESTIMENTO

Para beneficiar dos incentivos fiscais ao abrigo do Regime Fiscal de Apoio ao Investimento (RFAI-RAM), os sujeitos passivos de IRC, entre outras condições, devem efetuar investimento que proporcione a criação de postos de trabalho e a sua manutenção até ao final do período mínimo de manutenção dos bens objeto de investimento (três anos no caso de PME, e cinco anos no caso de não PME).

Este regime fixa o benefício a deduzir à coleta de IRC em 35% das aplicações relevantes.

INCENTIVO À CAPITALIZAÇÃO DE EMPRESAS

A criação deste incentivo, não específico no Código Fiscal de Investimento da Madeira, mas previsto na legislação nacional, surgiu face à revogação do benefício de Remuneração Convencional do Capital Social (RCCS) e da Dedução por Lucros Retidos e Reinvestidos (DLRR).

Este incentivo permite deduzir ao lucro tributável uma importância correspondente a 4,5% (majorado em 0.5% caso o contribuinte seja considerado uma micro, pequena ou média empresa ou empresa de pequena-média capitalização) do montante de aumentos líquidos dos capitais próprios elegíveis, realizados após 1 de janeiro de 2023.

INVESTIGAÇÃO E DESENVOLVIMENTO EMPRESARIAL

Finalmente, no que diz respeito ao Sistema de Incentivos Fiscais em Investigação e Desenvolvimento Empresarial (SIFIDE-RAM), permite-se a dedução à matéria coletável de 32,5% (com possibilidade de majoração) do valor correspondente às despesas com investigação e desenvolvimento realizadas no respetivo período.

OBSERVAÇÕES FINAIS

É de salientar, assim, a competitividade internacional do regime acima explicado, desde logo pela taxa de 5% de IRC. O CINM concede, ainda, uma ampla lista de benefícios fiscais aos acionistas, nomeadamente internacionais, das empresas autorizadas, excluindo receitas relacionadas a empresas localizadas em jurisdições de menor tributação, desde logo benefícios relativos à distribuição de lucros.

No que diz respeito ao Código Fiscal de Investimento da Madeira, trata-se de uma ferramenta útil para estimular o desenvolvimento de atividades comerciais.

Em qualquer caso, a aplicação prática dos regimes aqui referidos exige uma análise legal cuidadosa, nomeadamente quanto ao cumprimento dos respetivos requisitos e de compatibilidade com o regime quadro europeu aplicável.

Estes instrumentos permitem, ainda, que Portugal (em particular a Madeira), funcionem como uma plataforma de Investimento.

Adicionalmente, note-se o sistema de tonnage tax, que proporciona às empresas de navegação e transporte marítimo estabelecidas na Madeira um método alternativo e potencialmente mais favorável para determinar o rendimento tributável das suas atividades de transporte marítimo, existindo, ainda, benefícios fiscais aplicáveis à tribulação no contexto da Zona Franca da Madeira e do seu registo marítimo.

***

Rogério M. Fernandes Ferreira

Marta Machado de Almeida

Álvaro Silveira de Meneses

Miriam Campos Dionísio

João de Freitas Jacob

José Nuno Vilaça

Joana Fidalgo Barreiro